(The retreat of the global company)

By The Economist

Phạm Vũ Lửa Hạ lược dịch

The Economist

January 28-2017.

Ronald McDonald, chú hề biểu tượng cho McDonald’s

Lúc đó cứ như thể thế giới có khẩu vị mới. Một tiệm Kentucky Fried Chicken (KFC) (*) khai trương gần Quảng trường Thiên An Môn vào năm 1987. Năm 1990 một tiệm McDonald’s (*) mọc lên gần Quảng trường Pushkin, bán burger cho 30.000 người Moscow vào ngày đầu tiên. Cuối năm đó, Ronald McDonald [chú hề biểu tượng cho thương hiệu McDonald’s] cũng tới Thâm Quyến, Trung Quốc. Từ năm 1990 tới năm 2005, doanh số ở nước ngoài tính chung của hai công ty này tăng 400%.

McDonald’s và KFC là hiện thân của một ý tưởng mà sẽ trở thành vô cùng mạnh mẽ: các doanh nghiệp toàn cầu, do các nhà quản lý toàn cầu điều hành và thuộc sở hữu của các cổ đông toàn cầu, sẽ bán các sản phẩm toàn cầu cho khách hàng toàn cầu. Trong một thời gian dài, mô hình vươn rộng khắp hành tinh của các công ty này cũng nóng sốt, ngon lành và hấp dẫn như món khoai tây chiên của chúng.

Ngày nay cả hai công ty này đã ỉu xìu. Cổ phiếu của chúng đã tụt hậu so với thị trường chứng khoán Mỹ trong nửa thập niên qua. Yum, chủ sở hữu KFC, có lợi nhuận ở nước ngoài đạt tới đỉnh điểm vào năm 2012; kể từ đó lợi nhuận đã giảm 20%. Lợi nhuận của McDonald’s đã giảm 29% từ năm 2013. Năm ngoái Yum chịu thua ở Trung Quốc và bán công ty con ở đó. Hôm 8-1-2017, McDonald’s bán tỷ lệ sở hữu đa số trong công ty con hoạt động ở Trung Quốc cho một công ty quốc doanh. Có những lý do cụ thể cho một phần trong diễn biến này; nhưng cũng có một xu hướng tổng quát hơn. Thế giới đang mất dần khẩu vị đối với các doanh nghiệp toàn cầu.

Cả giới chỉ trích lẫn giới ủng hộ đều xem các công ty đa quốc gia - trong khuôn khổ bài báo này, đó là những công ty có trên 30% doanh số ở ngoài khu vực nội địa của chúng (trừ phi có định nghĩa khác) - là những thú săn mồi tột đỉnh của nền kinh tế toàn cầu. Chúng định hình các hệ sinh thái mà trong đó những người khác kiếm sống. Chúng định hướng các dòng hàng hóa, dịch vụ và đồng vốn tạo nên sức sống cho toàn cầu hóa. Dù các công ty đa quốc gia chỉ chiếm 2% số việc làm trên thế giới, chúng sở hữu hoặc điều phối các chuỗi cung ứng chiếm hơn 50% thương mại thế giới; chúng chiếm 40% giá trị của các thị trường chứng khoán phương Tây; và chúng nắm giữ phần lớn sở hữu trí tuệ của thế giới.

Tuy chuyện nằm ở đỉnh hệ sinh thái khiến các công ty này có vẻ tàn nhẫn và vô đối, lung lay và quá dàn trải thường là những tính từ phù hợp hơn. Và giống như những con chó rừng vây quanh bầy sư tử già yếu, giới chính khách muốn chộp lấy thêm nhiều phần trong số chiến lợi phẩm mà các công ty đa quốc gia xưa nay đã chiếm hữu được, trong đó có 80 triệu việc làm ăn lương của các công ty này và lợi nhuận khoảng 1 ngàn tỷ đô-la của chúng. Khi các công ty đa quốc gia càng kiếm được nhiều tiền hơn từ các dịch vụ công nghệ của mình, chúng lại càng dễ bị phản đối hơn. Những kẻ săn mồi đang ngày càng giống con mồi.

Tình hình 25 năm trước thì khác hẳn. Với Liên Xô đang sụp đổ và Trung Quốc đang mở cửa, các công ty phương Tây cảm thấy cơ hội định mệnh đã tới; “sự cáo chung của lịch sử” theo tuyên bố của học giả Fukuyama, trong đó tất cả mọi quốc gia sẽ hội tụ về dân chủ và chủ nghĩa tư bản, dường như vừa là một bước ngoặt lịch sử vừa là một cơ hội lớn lao. Lúc đó đã có nhiều công ty đa quốc gia, một số đã thành danh từ lâu. Shell, Coca-Cola và Unilever có lịch sử trải dài trong thế kỷ 20. Nhưng các công ty này chủ yếu đã được điều hành như các liên đoàn lỏng lẻo của các doanh nghiệp quốc gia. Các công ty đa quốc gia mới muốn có tính toàn cầu thực sự.

Các công ty bắt đầu ám ảnh với việc quốc tế hóa khách hàng, sản xuất, vốn và quản lý. Giới học thuật phân biệt giữa vươn ra toàn cầu “theo chiều dọc” - chuyển địa điểm sản xuất và cung ứng nguyên liệu - và “theo chiều ngang” - bán sang các thị trường mới. Nhưng trên thực tế nhiều công ty vươn ra toàn cầu theo tất cả các chiều cùng một lúc, hăng hái mua lại các đối thủ cạnh tranh, chiêu dụ khách hàng và mở nhà máy ở bất cứ nơi nào cơ hội xuất hiện. Dù xu hướng này bắt đầu ở các nước giàu, nó cũng nhanh chóng phổ biến với các công ty lớn ở các nền kinh tế đang phát triển. Và có quy mô khổng lồ: 85% trong lượng toàn cầu của vốn đầu tư đa quốc gia đã được tạo ra sau năm 1990, sau khi điều chỉnh lạm phát.

Tới năm 2006 Sam Palmisano, sếp của IBM, nhận định rằng “doanh nghiệp hội nhập toàn cầu” được điều hành như một tổ chức đơn nhất, chứ không phải như một liên đoàn, sẽ vượt quá mọi biên giới khi nó mưu cầu “hội nhập việc sản xuất và cung cấp giá trị trên toàn thế giới”. Từ những cuộc biểu tình ở Seattle năm 1999 trở đi, giới đấu tranh chống toàn cầu hóa vẫn luôn nói gần như thế, trong khi chẳng thấy được an ủi bao nhiêu từ viễn tượng đó. Ngôi sao kinh doanh duy nhất cưỡng lại trào lưu chính thống đó là Warren Buffett; thay vì vậy, ông tìm kiếm các độc quyền trong nước.

Trào lưu đầu tư mạnh mẽ như vậy không thể kéo dài mãi mãi; ngày càng có nhiều bằng chứng cho thấy rằng trào lưu đó nay đã chấm dứt. Năm 2016 đầu tư xuyên biên giới của các công ty đa quốc gia có thể đã giảm 10-15%. Tuy các chuỗi cung ứng xuyên biên giới chiếm tỷ lệ lớn trong thương mại, tỷ lệ đó đã đứng yên kể từ năm 2007. Tỷ lệ doanh số mà các công ty phương Tây đạt được bên ngoài khu vực nội địa đã giảm xuống. Lợi nhuận của các công ty đa quốc gia đang giảm và dòng đầu tư đa quốc gia mới đã và đang giảm so với GDP. Công ty toàn cầu đang thoái trào.

Sự cáo chung kia của sự cáo chung của lịch sử

Để hiểu tại sao có tình trạng này, thử nghĩ tới ba bên đã giúp tạo nên sự bùng nổ này: giới đầu tư; “các quốc gia bản doanh” nơi các công ty toàn cầu đặt trụ sở chính; và “các nước chủ nhà” tiếp nhận đầu tư của các công ty đa quốc gia. Vì nhiều lý do khác nhau, mỗi bên đã nghĩ rằng các công ty đa quốc gia sẽ đạt thành quả tài chính hoặc kinh tế xuất sắc.

Giới đầu tư đã nhận ra tiềm năng rất lớn của lợi thế kinh tế nhờ quy mô. Khi Trung Quốc, Ấn Độ và Liên Xô mở cửa, và khi Châu Âu thực hiện tự do hóa để trở thành một thị trường chung, các công ty có thể bán cùng sản phẩm cho nhiều người hơn. Và khi mô hình liên đoàn được thay thế bằng sự hội nhập toàn cầu, các công ty sẽ có thể tinh chỉnh cách kết hợp các đầu vào khác nhau mà họ mua được từ khắp thế giới — kiểu mua bán chênh lệch dựa trên đặc điểm địa lý giúp cải thiện hiệu quả, theo cách nói của Martin Reeves thuộc hãng tư vấn BCG. Từ các nước giàu, họ có thể có được kỹ năng quản lý, vốn, thương hiệu và công nghệ. Từ các nước đang phát triển, họ có thể có được lao động và nguyên liệu rẻ cũng như luật lệ dễ dàng hơn về ô nhiễm.

Những ưu điểm này đã khiến giới đầu tư nghĩ rằng các công ty toàn cầu sẽ tăng trưởng nhanh hơn và kiếm được lợi nhuận cao hơn. Điều này đúng trong một thời gian. Nhưng nay không còn đúng nữa. Lợi nhuận của hơn 700 công ty đa quốc gia hàng đầu đặt trụ sở ở các nước giàu đã giảm 25% trong 5 năm qua, theo hãng chuyên về chỉ số chứng khoán FTSE. Một phần là do nhiều đồng tiền sụt giá so với đô-la Mỹ, nhưng sự sụt giá đó chỉ giải thích được một phần ba của việc lợi nhuận giảm. Lợi nhuận của các công ty nội địa tăng 2%.

Một số đo bổ sung lấy từ lợi nhuận ở nước ngoài của tất cả các công ty được ghi nhận trong số liệu thống kê cán cân thanh toán. Dù số liệu bao gồm các công ty đủ cỡ lớn nhỏ, các công ty lớn chiếm phần lớn. Đối với các công ty đặt trụ sở chính ở khối OECD, một câu lạc bộ gồm chủ yếu các nước giàu, lợi nhuận ở nước ngoài giảm 17% trong 5 năm. Các công ty Mỹ trúng đòn nhẹ hơn, giảm 12%, một phần là do họ thiên về ngành công nghệ phát triển nhanh. Đối với các công ty không phải Mỹ, mức giảm là 20%.

Lợi nhuận nên được so sánh với vốn đầu tư đã đổ ra. Suất sinh lời trên vốn chủ sở hữu (ROE) của 700 công ty đa quốc gia hàng đầu đã giảm từ đỉnh điểm 18% cách đây một thập niên xuống còn 11%. Suất sinh lời của hoạt động ở nước ngoài của tất cả các công ty cũng đã giảm, dựa trên số liệu thống kê cán cân thanh toán. Với ba quốc gia mà xưa nay có số công ty đa quốc gia nhiều nhất và lớn nhất, Mỹ, Vương quốc Anh và Hà Lan, ROE của vốn đầu tư nước ngoài đã giảm 4-8%. Xu hướng này tương tự trong toàn khối OECD.

Các công ty đa quốc gia đặt trụ sở chính ở các nền kinh tế mới trỗi dậy (chiếm khoảng 1/7 tổng hoạt động của các công ty toàn cầu) cũng chẳng khá hơn: ROE toàn cầu của các công ty này là 8%. Nhiều công ty được cho biểu tượng quốc gia - chẳng hạn như Lenovo, công ty Trung Quốc đã mua mảng máy tính cá nhân của IBM và một số phần của Motorola - đã là những thất bại tài chính. Thương vụ mua doanh nghiệp xuyên biên giới được hoàn tất lớn nhất của Trung Quốc là mua hãng dầu khí Nexen của Canada vào năm 2012. Năm ngoái, người mua, công ty năng lượng quốc doanh CNOOC, đã xóa sổ một phần tài sản đó.

Khoảng một nửa trong mức sút giảm về ROE của các công ty đa quốc gia trong 5-10 năm qua là do giá thương phẩm (commodities) giảm, và do đó lợi nhuận của các công ty dầu, công ty khai khoáng và các công ty tương tự cũng giảm. Khoảng 10% trong mức sút giảm đó là do các ngân hàng. Những công ty cung cấp các dịch vụ chuyên biệt hỗ trợ quá trình toàn cầu hóa cũng đã bị ảnh hưởng nặng nề. Lợi nhuận đã giảm hơn 50% so với đỉnh điểm tại hãng vận tải hàng hải Maersk của Đan Mạch, hãng buôn Mitsui của Nhật, và hãng đại diện chuỗi cung ứng cho các nhà bán lẻ Li & Fung.

Tuy nhiên, nỗi đau này không chỉ dừng lại ở các ngành cốt lõi này. Một nửa trong tất cả các công ty đa quốc gia lớn đã bị giảm ROE trong ba năm qua; 40% không đạt được ROE trên 10%, thường được xem là chuẩn mực đánh giá liệu một công ty có đang tạo ra được giá trị nào đáng bàn tới hay không. Ngay cả ở các đại công ty như Unilever, General Electric (GE), PepsiCo và Procter & Gamble, lợi nhuận ở nước ngoài giảm một phần tư trở lên so với đỉnh điểm của các công ty này. Điểm sáng duy nhất là các đại công ty công nghệ. Lợi nhuận ở nước ngoài của những công ty này chiếm 46% trong tổng lợi nhuận ở nước ngoài của 50 công ty đa quốc gia hàng đầu của Mỹ, tăng từ mức 17% cách đây một thập niên. Năm ngoái Apple kiếm được 46 tỷ đô-la ở nước ngoài, hơn bất kỳ công ty nào và gấp 5 lần so với GE, thường được xem là công ty đầu đàn của Mỹ.

Những con số này có nghĩa là các công ty đa quốc gia không còn đạt thành quả xuất sắc nữa. Tạp chí The Economist đã nghiên cứu 500 công ty lớn nhất trên toàn thế giới. Trong 8 trên 10 ngành, các công ty đa quốc gia đã tăng tổng doanh số của họ chậm hơn các công ty nội địa. Trong 6 trên 10 ngành, các công ty đa quốc gia có ROE thấp hơn. Với các công ty Mỹ, lợi nhuận ở thị trường nội địa, nơi cảnh độc quyền nhóm êm ái dễ chịu đã trở nên hấp dẫn hơn cảnh xô bồ xô bộn của một thế giới hỗn loạn, hiện nay cao hơn 30% [so với ở nước ngoài].

Các sếp của các công ty khác nhau thường sẽ đổ thừa cho những yếu tố đơn lẻ khác nhau: các biến động tiền tệ, sự sụp đổ của Venezuela, cuộc suy thoái ở Châu Âu, việc chống tham nhũng ở Trung Quốc, vân vân. Nhưng cách lý giải sâu xa hơn là cả những ưu điểm của quy mô lẫn những ưu điểm của kiểu mua bán chênh lệch đã tiêu tan dần dần. Các công ty toàn cầu có chi phí gián tiếp lớn; các chuỗi cung ứng phức tạp làm ứ đọng tồn kho; các tổ chức dàn trải quá rộng khó điều hành. Một số cơ hội mua bán chênh lệch đã cạn kiệt; mức lương tăng lên ở Trung Quốc; và phần lớn các công ty nhào nắn sổ sách để giảm mức thuế phải đóng xuống càng thấp càng tốt. Dòng lưu chuyển thông tin tự do có nghĩa là các đối thủ cạnh tranh có thể đuổi kịp những bước dẫn đầu về công nghệ và bí quyết chuyên môn một cách dễ dàng hơn trước đây.

Do vậy, các công ty tập trung vào nội địa đang giành được thị phần. Ở Brazil hai ngân hàng nội địa, Itaú và Bradesco, đã đánh bại các ngân hàng toàn cầu. Ở Ấn Độ, Vodafone, một công ty điện thoại di động phương Tây, và Bharti Airtel, một công ty đa quốc gia của Ấn Độ hoạt động ở 20 nước, đang mất khách hàng về tay Reliance, một hãng nội địa. Ở Mỹ, các hãng dầu đá phiến đã qua mặt các đại công ty dầu toàn cầu. Ở Trung Quốc, các thương hiệu bánh bao nội địa đang giành bớt doanh số của KFC. Một nhóm kết hợp các số đo của các công ty niêm yết cho thấy tỷ lệ của các công ty đa quốc gia trong lợi nhuận toàn cầu cách đây một thập niên là 35%, nay chỉ còn 30%.

Đã bàn quá nhiều về giới đầu tư rồi. Vậy còn nhóm có quyền lợi liên quan thứ nhì của các công ty đa quốc gia, “các quốc gia bản doanh”, thì sao? Trong thập niên 1990 và 2000, họ muốn các công ty biểu tượng quốc gia của họ vươn ra toàn cầu để trở nên lớn hơn và khôn ngoan hơn. Một nghiên cứu của hãng tư vấn McKinsey, dựa trên số liệu năm 2007, nêu ra loại lợi ích mà họ mưu cầu. Các công ty đa quốc gia hoạt động ở Mỹ, chiếm 19% số việc làm trong khu vực tư nhân, tạo nên 25% lương trong khu vực tư nhân, 25% lợi nhuận, 48% xuất khẩu và 74% hoạt động nghiên cứu và phát triển. Hoan hô họ.

Công dân không của nước nào

Tâm trạng đó thay đổi sau khủng hoảng tài chính. Các công ty đa quốc gia bắt đầu bị xem là những tác nhân gây ra bất bình đẳng. Họ tạo ra việc làm ở nước ngoài, chứ không phải trong nước. Từ năm 2009 tới năm 2013, chỉ 5%, tức 400.000, trong số lượng ròng việc làm được tạo ra ở Mỹ là do các công ty đa quốc gia đặt trụ sở ở Mỹ tạo ra (dù số liệu sơ bộ cho thấy số việc làm được tạo ra đã tăng mạnh trong năm 2014). Lợi nhuận từ hàng lô hàng lốc sở hữu trí tuệ lọt vào túi của giới chóp bu cổ đông giàu có. Giới chính trị không còn sẵn lòng giúp các công ty đa quốc gia nữa.

Do vậy, mạng lưới chằng chịt luật lệ nhằm để các doanh nghiệp trên toàn cầu đang dần rệu rã. Luật lệ toàn cầu về kế toán, chống độc quyền, rửa tiền và vốn ngân hàng đã chia thành phe Mỹ và phe Châu Âu. Những vụ mua lại doanh nghiệp của các công ty phương Tây nay thường bị các chính phủ kèm theo các điều kiện ràng buộc để bảo đảm việc làm và nhà máy sở tại. Hai hiệp định thương mại do Mỹ đứng đầu, gọi là TPP và TTIP, mà trong đó có biện pháp bảo vệ sở hữu trí tuệ, đã thất bại. Các tòa phân xử toàn cầu mà các công ty đa quốc gia dùng để tránh các tòa án quốc gia đã bị chỉ trích.

Những cội rễ sâu xa của toàn cầu hóa có nghĩa là việc cố gắng thiên vị các công ty nội địa bằng cách dựng lên các rào cản bằng thuế quan không còn tác dụng như xưa kia. Hơn một nửa trong toàn bộ lượng xuất khẩu, tính bằng giá trị, vượt qua biên giới ít nhất hai lần trước khi tới người tiêu dùng cuối cùng, vì vậy những thuế nhập khẩu như vậy có hại cho tất cả các bên. Điều này không có nghĩa là người ngớ ngẩn hay dốt nát sẽ không thử dùng chúng. Nhưng nó quả thực khuyến khích sử dụng những cách khác để cố gắng khắc phục những điều bị cho là bất công, chẳng hạn dùng hệ thống thuế và thế lực chính trị như thường lệ.

Một công ty đa quốc gia tiêu biểu có hơn 500 pháp nhân, một số ở những xứ ưu đãi thuế (tax haven). Dùng số liệu Mỹ, một công ty như vậy đóng thuế với thuế suất khoảng 10% trên lợi nhuận ở nước ngoài của mình. Liên hiệp Châu Âu (EU) đang cố gắng tăng con số đó. EU đã xử lý Luxembourg, nước đã có nhiều thỏa thuận hào phóng với các công ty đa quốc gia giữ lợi nhuận ở đó; EU cũng đã phạt Apple 15 tỷ đô-la vì vi phạm các quy định về trợ cấp của nhà nước bằng cách ghi sổ lợi nhuận ở Ireland, nước mà Apple có một thỏa thuận thuế ưu đãi đặc biệt. Về phần mình, Mỹ đã ngăn cản các công ty lớn dùng các biện pháp “chạy thuế” (inversion) hợp pháp để chuyển cơ sở chịu thuế của mình ra nước ngoài, đáng chú ý nhất là trong trường hợp Pfizer, một công ty dược phẩm có lợi nhuận ở nước ngoài lớn thứ ba của Mỹ.

Các nghị sĩ Đảng Cộng hòa trong Quốc hội Mỹ đang tranh luận những thay đổi về luật thuế mà sẽ cho các hãng xuất khẩu và các công ty đưa lợi nhuận về nội địa sẽ đóng thuế ít hơn trước đây, trong khi những công ty chuyển hoạt động sản xuất ra nước ngoài sẽ bị đánh thuế. Trong khi đó, một số công ty dường như đã bị tân tổng thống Mỹ Donald Trump đe nẹt khiến phải có những quyết định thuê gia công về nơi đặt nhà máy. Hôm 3-1-2017, hãng sản xuất xe Ford đồng ý hủy một nhà máy mới ở Mexico và đầu tư nhiều hơn tại nội địa. Tổng thống Trump cũng muốn Apple chuyển thêm nhiều phần trong chuỗi cung ứng của hãng về nước.

Nếu những xu hướng này tiếp tục các công ty toàn cầu sẽ đóng thuế và trả lương nhiều hơn, khiến lợi nhuận càng giảm. Nếu các công ty đa quốc gia chuyển một phần tư việc làm ở nước ngoài về nước, trả mức lương ở Mỹ, và đóng mức thuế ở nước ngoài bằng với mức thuế trong nước, lợi nhuận của họ sẽ giảm thêm 12% nữa. Điều này chưa tính tới chi phí xây dựng nhà máy mới ở Mỹ.

Trong tất cả các bên liên quan tới sự lan tràn của các doanh nghiệp toàn cầu, “các nước chủ nhà” nhận được vốn đầu tư của các công ty đa quốc gia vẫn là nhóm hăng hái nhất. Ví dụ của Trung Quốc, nơi mà tới năm 2010 30% sản lượng công nghiệp và 50% lượng xuất khẩu do các công ty con hoặc liên doanh của các công ty đa quốc gia tạo ra, vẫn còn sức hấp dẫn.

Chính phủ Argentina muốn thu hút các công ty nước ngoài. Mexico vừa bán phần hùn vốn trong các mỏ dầu cho các công ty nước ngoài, trong đó có ExxonMobil và Total. Ấn Độ có một chiến dịch tên là “sản xuất ở Ấn Độ” để thu hút các chuỗi cung ứng đa quốc gia. Một chỉ số mà qua đó OECD muốn đo lường mức độ mở cửa của các nước chủ nhà cho thấy không hề có sút giảm kể từ sau khủng hoảng tài chính.

Nhưng những đám mây mù đang tụ lại. Trung Quốc đã và đang gây áp lực với các công ty nước ngoài trong một nỗ lực thúc đẩy “sáng tạo bản xứ”. Giới lãnh đạo nói rằng cần phải có thểm nhiều sản phẩm được cung ứng tại nội địa và sở hữu trí tuệ thường rốt cuộc được chuyển giao cho các đối tác nội địa. Các ngành chiến lược, trong đó có Internet, không dành cho vốn đầu tư nước ngoài. Nhiều người e ngại rằng cách tiếp cận của Trung Quốc sẽ bị bắt chước ở khắp các nước đang phát triển, buộc các công ty đa quốc gia phải đầu tư tại chỗ nhiều hơn và tạo thêm nhiều việc làm - y hệt như những áp lực đặt ra cho họ ngay tại nước họ.

Cái giá của lòng hiếu khách

Các quốc gia chủ nhà có thể cũng ít hoan nghênh hơn vì hoạt động [của các công ty toàn cầu] chuyển sang các dịch vụ vô hình. Với 50 các công ty đa quốc gia hàng đầu, 65% lợi nhuận ở nướcc ngoài nay xuất phát từ các ngành phụ thuộc vào sở hữu trí tuệ, chẳng hạn như công nghệ, bằng sáng chế thuốc và tài chính. Cách đây một thập niên con số này là 35%, và tỷ lệ này vẫn đang tăng lên. (Ở Châu Âu và Nhật, những nơi không có các công ty công nghệ lớn, tỷ lệ này thấp hơn nhiều.) Các công ty đa quốc gia không có ý muốn nghiêm túc tái tạo ở Châu Phi hoặc Ấn Độ các trung tâm sản xuất công nghiệp nhẹ mà họ đã thúc đẩy ở Trung Quốc; điều này loại bỏ một lý do để các quốc gia chủ nhà hoan nghênh họ. Những việc làm và hàng xuất khẩu mà có thể được xem là nhờ các công ty đa quốc gia hiện đã ngày càng giảm vai trò trong câu chuyện này. Năm 2000 mỗi tỷ đô-la trong lượng vốn đầu tư nước ngoài trên toàn thế giới tạo được 7.000 việc làm và kim ngạch xuất khẩu hàng năm 600 triệu đô-la. Ngày nay 1 tỷ đô-la hỗ trợ 3.000 việc làm và kim ngạch xuất khẩu 300 triệu đô-la.

Những ngôi sao mới nhất của Thung lũng Silicon hiện đã gây tranh cãi ở nước ngoài. Năm 2016 Uber bán mảng hoạt động kinh doanh của mình ở Trung Quốc cho một đối thủ sở tại sau một cuộc chiến khốc liệt. Hồi tháng 12-2016 hai công ty kỹ thuật số hàng đầu, hãng ứng dụng gọi taxi Ola và mạng thương mại điện tử Flipkart, nói chính phủ nên bảo vệ họ trước Uber và Amazon. Họ cho rằng các đối thủ cạnh tranh của họ sẽ dựng nên các độc quyền, tạo ra ít việc làm có giá trị và chuyển lợi nhuận sang Mỹ.

Lần gần đây nhất công ty đa quốc gia lâm vào cảnh khốn khó là sau thời kỳ Đại khủng hoảng (1929-1933). Từ năm 1930 tới năm 1970 lượng vốn đầu tư ở nước ngoài của các công ty đa quốc gia đã giảm khoảng một phần ba so với GDP toàn cầu; mức này mãi tới năm 1991 mới khôi phục. Một số công ty “né” các loại thuế nhập khẩu bằng cách xây những nhà máy mới trong các nước có chủ trương bảo hộ. Nhiều công ty tái cấu trúc, nhường lại quyền kiểm soát cho các công ty con ở nước ngoài để cố gắng tạo cho chúng một đặc tính sở tại. Nhiều công ty khác quyết định tự chia nhỏ.

Hiện nay các công ty đa quốc gia cần phải nghĩ lại về lợi thế cạnh tranh của mình. Một số lập luận cũ ủng hộ việc vươn ra toàn cầu nay đã lỗi thời - một phần là do những thành công tổng quát hơn của toàn cầu hóa. Phần lớn các công ty đa quốc gia không đóng vai trò như các thị trường mua bán nội bộ. Chỉ có 1/3 sản lượng của họ hiện nay được mua bởi các công ty trực thuộc trong cùng một tập đoàn. Các chuỗi cung ứng bên ngoài chiếm phần còn lại. Các công ty đa quốc gia không còn chiếm vị trí độc tôn về những ý tưởng hứa hẹn nhất về quản lý và sáng tạo. Trong những mảng họ có các bằng sáng chế còn hiệu lực đối với các thương hiệu có giá trị họ vẫn còn chiếm ưu thế, cũng như trong các sản phẩm, ví dụ như động cơ phản lực, mà trong đó lợi thế kinh tế nhờ quy mô được tạo ra tốt nhất bằng cách dàn trải chi phí trên toàn thế giới. Nhưng các lợi ích đó hiện nay thấp hơn trước đây.

Sự thiếu lợi thế được thể hiện qua mức độ của hoạt động tạo ra ít giá trị. Khoảng 50% lượng vốn đầu tư trực tiếp nước ngoài đạt ROE thấp hơn 10% (40% của lượng vốn đầu tư này nếu ta loại trừ các công ty khai thác tài nguyên thiên nhiên). Ford và General Motors có từ 80% trở lên trong lợi nhuận của họ kiếm được tại Bắc Mỹ; điều đó cho thấy lợi nhuận ở nước ngoài của họ khác thảm.

Nhiều ngành từng cố gắng toàn cầu hóa lại dường như đạt kết quả tốt nhất khi hoạt động ở tầm quốc gia hoặc khu vực. Một số đã nhận ra điều đó. Các hãng bán lẻ như Tesco của Vương quốc Anh và Casino của Pháp đã từ bỏ nhiều hoạt động ở nước ngoài của họ. Các tập đoàn viễn thông của Mỹ, AT&T và Verizon, đã rút về thị trường nội địa. Các hãng tài chính đang tập trung vào những thị trường “cốt lõi” của họ. Công ty sản xuất xi măng LafargeHolcim dự định bán, hoặc đã bán, các doanh nghiệp ở Ấn Độ, Hàn Quốc, Saudi Arabia và Việt Nam. Thậm chí những công ty toàn cầu hành công cũng đã kiêng khem. Doanh số ở nước ngoài của P&G đã giảm gần 1/3 kể từ năm 2012 khi tập đoàn này đóng cửa hoặc bán những doanh nghiệp yếu kém.

Có vẻ như, trong tương lai, môi trường kinh doanh toàn cầu sẽ có 3 thành tố. Một nhóm công ty đa quốc gia hàng đầu với số lượng ít hơn sẽ thâm nhập sâu hơn vào nền kinh tế của các quốc gia chủ nhà, góp phần xoa dịu những mối quan ngại có tính dân tộc chủ nghĩa. General Electric đang nội địa hóa hoạt động sản xuất, các chuỗi cung ứng và hoạt động quản lý của mình. Emerson, một đại tập đoàn có hơn 100 nhà máy bên ngoài nước Mỹ, mua nguyên liệu trong khoảng 80% sản lượng của mình tại khu vực mà sản phẩm được bán. Một số công ty nước ngoài sẽ đầu tư nhiều hơn cho hoạt động sản xuất tại Mỹ để tránh thuế nhập khẩu, nếu tổng thống Trump đánh thuế, cũng giống như các hãng xe Nhật đã làm trong Thập niên 1980. Chuyện này khả thi nếu là công ty lớn. Siemens, một tập đoàn công nghiệp Đức, sử dụng 50.000 lao động ở Mỹ và có 60 nhà máy ở đó. Nhưng các công ty công nghiệp cỡ trung bình sẽ chật vật để huy động được nguồn lực để đầu tư nhiều hơn ở tất cả các thị trường của họ.

Giới chính khách sẽ ngày càng đòi các công ty muốn mua các hãng nước ngoài phải hứa bảo tồn đặc tính quốc gia của họ, trong đó có việc làm, hoạt động nghiên cứu và phát triển, và đóng thuế. SoftBank, một công ty Nhật đã mua hãng sản xuất vi mạch ARM của Vương quốc Anh vào năm 2016, đã chấp nhận những cam kết như vậy. Sinochem, một công ty hóa chất Trung Quốc đang mua đối thủ cạnh tranh Syngenta của Thụy Sĩ, cũng vậy. Trong khi đó, trào lưu các công ty Trung Quốc ào ạt mua các công ty nước ngoài có thể xìu xuống hoặc bùng nổ. Nhiều thương vụ như vậy, lệ thuộc vào các khoản cho vay có trợ cấp của các ngân hàng quốc doanh, có lẽ chẳng có lợi ích tài chính.

Thành tố thứ hai sẽ là một lớp mong manh dễ vỡ gồm các công ty đa quốc gia kỹ thuật số toàn cầu và sở hữu trí tuệ: các hãng công nghệ, chẳng hạn như Google và Netflix; các công ty dược phẩm; và các công ty sử dụng các thương vụ nhượng quyền kinh doanh với các công ty nội địa như một cách rẻ để duy trì dấu ấn toàn cầu và lợi thế thị trường mà điều đó mang lại. Ngành khách sạn, với những công ty có thương hiệu lớn chẳng hạn như Hilton và Intercontinental, là một ví dụ điển hình của chiến thuật này. McDonald’s đang chuyển sang mô hình nhượng quyền kinh doanh ở Châu Á. Những công ty đa quốc gia dựa trên tài sản vô hình này sẽ tăng trưởng nhanh. Nhưng bởi vì các công ty này tạo ra ít việc làm trực tiếp, thường bao gồm độc quyền nhóm và không hưởng lợi từ sự bảo vệ của các luật lệ thương mại toàn cầu, mà phần lớn chỉ áp dụng cho hàng hóa hữu hình, họ sẽ dễ trở thành mục tiêu của những phản đối có tính dân tộc chủ nghĩa.

Những hạt giống của nhiều điều khác

Thành tố cuối cùng có lẽ sẽ là thành tố thú vị nhất: một nhóm đang vươn lên gồm các hãng nhỏ đang sử dụng thương mại điện tử để mua bán ở tầm toàn cầu. Có tới 10% trong khoảng 30 triệu hãng nhỏ ở Mỹ hiện đã làm như vậy trong chừng mực nào đó. Hãng dịch vụ thanh toán kỹ thuật số PayPal nói các giao dịch xuyên biên giới của hãng, mà bao gồm hoạt động từ những hãng đa quốc gia cỡ nhỏ như vậy, đang ở mức 80 tỷ đô-la mỗi năm, và đang tăng trưởng nhanh. Jack Ma, sếp của hãng thương mại điện tử Trung Quốc Alibaba, tiên đoán rằng một làn sóng các hãng phương Tây cỡ nhỏ xuất khẩu hàng hóa sang cho người tiêu dùng Trung Quốc sẽ phần nào đảo ngược xu hướng các công ty lớn của Mỹ nhập hàng hóa từ Trung Quốc trong hai thập niên qua.

Thời kỳ mới, cẩn trọng của công ty đa quốc gia sẽ có những chi phí. Những quốc gia vốn đã quen với chuyện các công ty toàn cầu vung tiền đầu tư nay có thể thấy mức độ cạnh tranh giảm xuống và giá tăng lên. Giới đầu tư, mà tính chung có ít nhất 1/3 danh mục đầu tư cổ phiếu của mình kẹt trong các công ty đa quốc gia, có thể gặp phải một số biến động đáng lo. Những nền kinh tế phụ thuộc vào lợi nhuận từ đầu tư nước ngoài, hoặc các dòng vốn đầu tư mới, sẽ gặp khó khăn. Việc lợi nhuận của các công ty đa quốc gia của Vương quốc Anh giảm mạch là lý do khiến cán cân thanh toán của nước này xấu đi. Trong 15 quốc gia có thâm hụt tài khoản vãng lai trên 2,5% GDP trong năm 2015, 11 quốc gia dựa vào các khoản đầu tư mới của những công ty đa quốc gia để tài trợ cho ít nhất 1/3 khoản thâm hụt đó .

Kết quả sẽ là một loại hình chủ nghĩa tư bản tủn mủn và có quy mô địa phương hạn hẹp hơn, và rất có thể kém hiệu quả hơn - nhưng cũng có lẽ được dân chúng ủng hộ nhiều hơn. Sự si mê các công ty toàn cầu sẽ tới lúc được xem là một chương hồi thoáng qua trong lịch sử kinh doanh, chứ không phải sự cáo chung của nó.

The Economist

Phạm Vũ Lửa Hạ lược dịch

(*) Chú thích của webmaster: là tên của những cửa hàng bán thức ăn nhanh (fast food, food to go) ra đời tại Mỹ và lan đến toàn cầu:

Logo của McDonald

- McDonald's: khai trương vào May 15-1940; tại San Bernardino, California; có 36,615 cửa hàng (tính đến September 30-2016); sử dụng 420.000 nhân viên (năm 2015); phục vụ hơn 68 triệu khách mỗi ngày; chuyên bán: bánh kẹp thịt Hamburgers (Hamburgers), bánh kẹp thịt có cheese (Cheeseburgers), thịt gà (chicken), khoai tây chiên (french fries), thức uống nhẹ không cồn (soft drinks), kem trộn (milkshakes), rau (salads), món tráng miệng (desserts), cà phê (coffee), đồ ăn điểm tâm (breakfast), cá (fish), thực phẩm cuốn (wraps), đồ uống (smoothies), trái cây (fruit),…; cửa hàng McDonald có mặt ở 119 quốc gia; năm 2008, doanh thu của McDonald's khoảng 22,8 tỷ USD, trong đó lợi nhuận ròng vào khoảng 3,5 tỷ USD. (Theo Bách khoa toàn thư mở Wikipedia và tin tổng hợp).

Logo của KFC

- KFC (Kentucky Fried Chicken, gà rán Kentucky), được thành lập bởi Harland Sanders, một doanh nhân bán thịt gà chiên ở Corbin, Kentucky, trong thời kỳ Đại khủng hoảng; là chuỗi nhà hàng lớn thứ 2 thế giới (dựa trên doanh thu) sau McDonald's. Tính đến tháng 12-2013, KFC có 18.875 cửa hàng tại 118 quốc gia và vùng lãnh thổ trên thế giới, bao gồm 4.563 điểm bán hàng tại Trung Cộng, 4.491 tại Hoa Kỳ và 9.821 ở những nước khác.

Sản phẩm chính của KFC là những miếng gà chiên bột truyền thống “Original Recipe”, được khám phá bởi Sanders với "Công thức của 11 loại thảo mộc và gia vị", công thức đó đến nay vẫn là một bí mật thương mại. Sanders nói: "Với loại gia vị thứ mười một đó, tôi đã được dùng miếng gà rán ngon nhất từ trước đến nay". KFC được biết đến với khẩu hiệu "Finger Lickin' Good" (Vị ngon trên từng ngón tay), hay "Nobody does chicken like KFC" (Không ai làm thịt gà như KFC) và "So good" (Thật tuyệt). Đầu những năm 70, KFC được bán cho Heublein, trước khi sang nhượng lại cho PepsiCo. KFC được Pepsi Co mua lại vào ngày 01-10-1986. Tháng 01-1997, Pepsi Co Inc. thông báo về việc tách các nhãn hiệu con của nó, họ gộp chung 4 nhãn hiệu KFC, Taco Bell và Pizza Hut thành một công ty độc lập là Tricon Global Restaurants, sau này đổi tên thành Yum! Brands.

Năm 1987, KFC trở thành chuỗi nhà hàng phương Tây đầu tiên được mở ở Trung Cộng, và ngay lập tức mở rộng thị phần tại đây. Đó chính là thị trường lớn nhất của công ty. Năm 1991 ra mắt logo mới, thay thế "Kentucky Fried Chicken" bằng "KFC", năm 1992 KFC khai trương nhà hàng thứ 1.000 tại Nhật, năm 1994 khai trương nhà hàng thứ 9.000 tại Thượng Hải (Trung Cộng). (Theo Bách khoa toàn thư mở Wikipedia và tin tổng hợp). LCT tổng hợp.

Multinationals

The retreat of the global company

The Economist

January 28-2017.

The biggest business idea of the past three decades is in deep trouble

It was as though the world had a new appetite. A Kentucky Fried Chicken (KFC) outlet opened near Tiananmen Square in 1987. In 1990 a McDonald’s sprang up in Pushkin Square, flipping burgers for 30,000 Muscovites on its first day. Later that year Ronald McDonald rolled into Shenzhen, China, too. Between 1990 and 2005 the two companies’ combined foreign sales soared by 400%.

McDonald’s and KFC embodied an idea that would become incredibly powerful: global firms, run by global managers and owned by global shareholders, should sell global products to global customers. For a long time their planet-straddling model was as hot, crisp and moreish as their fries.

Today both companies have gone soggy. Their shares have lagged behind America’s stockmarket over the past half-decade. Yum, which owns KFC, saw its foreign profits peak in 2012; they have fallen by 20% since. Those of McDonald’s are down by 29% since 2013 (see article). Last year Yum threw in the towel in China and spun off its business there. On January 8th McDonald’s sold a majority stake in its Chinese operation to a state-owned firm. There are specific reasons for some of this; but there is also a broader trend. The world is losing its taste for global businesses.

Their detractors and their champions both think of multinational firms - for the purposes of this article, firms that make over 30% of their sales outside their home region (unless otherwise specified) - as the apex predators of the global economy. They shape the ecosystems in which others seek their living. They direct the flows of goods, services and capital that brought globalisation to life. Though multinationals account for only 2% of the world’s jobs, they own or orchestrate the supply chains that account for over 50% of world trade; they make up 40% of the value of the West’s stockmarkets; and they own most of the world’s intellectual property.

Although the idea of being at the top of the food chain makes these companies sound ruthless and all-conquering, rickety and overextended are often more fitting adjectives. And like jackals circling an elderly pride, politicians want to grab more of the spoils that multinational firms have come to control, including 80m jobs on their payrolls and their profits of about $1trn. As multinational firms come to make ever more of their money from technology services they become yet more vulnerable to a backlash. The predators are increasingly coming to look like prey.

It all looked very different 25 years ago. With the Soviet Union collapsing and China opening up, a sense of destiny gripped Western firms; the “end of history” announced by Francis Fukuyama, a scholar, in which all countries would converge towards democracy and capitalism seemed both a historical turning-point and a huge opportunity. There were already many multinationals, some long established. Shell, Coca-Cola and Unilever had histories spanning the 20th century. But they had been run, for the most part, as loose federations of national businesses. The new multinationals sought to be truly global.

Companies became obsessed with internationalising their customers, production, capital and management. Academics draw distinctions between going global “vertically” - relocating production and the sourcing of raw materials - and “horizontally” - selling into new markets. But in practice many firms went global every which way at once, enthusiastically buying rivals, courting customers and opening factories wherever the opportunity arose. Though the trend started in the rich world, it soon caught on among large companies in developing economies, too. And it was huge: 85% of the global stock of multinational investment was created after 1990, after adjusting for inflation (see chart 1).

By 2006 Sam Palmisano, the boss of IBM, was arguing that the “globally integrated enterprise” run as a unitary organisation, rather than as a federation, would transcend all borders as it sought “the integration of production and value delivery worldwide”. From the Seattle demonstrations of 1999 onwards, anti-globalisation activists had been saying much the same, while drawing less solace from the prospect. The only business star to resist the orthodoxy was Warren Buffett; he sought out monopolies at home instead.

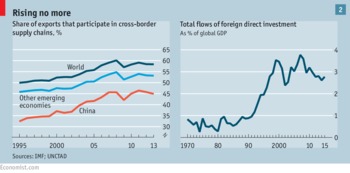

Such a spree could not last forever; an increasing body of evidence suggests that it has now ended. In 2016 multinationals’ cross-border investment probably fell by 10-15%. Impressive as the share of trade accounted for by cross-border supply chains is, it has stagnated since 2007 (see chart 2). The proportion of sales that Western firms make outside their home region has shrunk. Multinationals’ profits are falling and the flow of new multinational investment has been declining relative to GDP. The global firm is in retreat.

The other end of the end of history

To understand why this is, consider the three parties that made the boom possible: investors; the “headquarters countries” in which global firms are domiciled; and the “host countries” that received multinational investment. For their different reasons each thought that multinational firms would provide superior financial or economic performance.

Investors saw a huge potential for economies of scale. As China, India and the Soviet Union opened up, and as Europe liberalised itself into a single market, firms could sell the same product to more people. And as the federation model was replaced by global integration, firms would be able to fine-tune the mix of inputs they got from around the world - a geographic arbitrage that would improve efficiency, as Martin Reeves of BCG, a consultancy, puts it. From the rich world they could get management, capital, brands and technology. From the emerging world they could get cheap workers and raw materials as well as lighter rules on pollution.

These advantages led investors to think global firms would grow faster and make higher profits. That was true for a while. It is not true today. The profits of the top 700-odd multinational firms based in the rich world have dropped by 25% over the past five years, according to FTSE, an index firm. The weakness of many currencies against the dollar is part of the story, but explains only a third of the fall. The profits of domestic firms rose by 2%.

A complementary measure comes from the foreign profits of all firms as recorded in balance-of-payments statistics. Though the data refer to firms of all sizes, big ones dominate the mix. For companies with headquarters in the OECD, a club of mostly rich countries, foreign profits are down by 17% over five years. American firms suffered less, with a 12% drop, partly because of their skew towards the fast-growing technology sector. For non-American firms the drop was 20%.

Profits should be compared with the capital sunk. The return on equity (ROE) of the top 700 multinationals has dropped from a peak of 18% a decade ago to 11%. The returns on the foreign operations of all firms have fallen, too, based on balance-of-payments statistics. For the three countries which have, historically, hosted the most and biggest multinationals, America, Britain and the Netherlands, ROE on foreign investment has shrunk to 4-8%. The trend is similar across the OECD (see chart 3).

Multinationals based in emerging economies, which account for about a seventh of global firms’ overall activity, have fared no better: their worldwide ROE is 8%. Several supposed champions—such as Lenovo, the Chinese company which bought IBM’s PC business and parts of Motorola - have been financial flops. China’s biggest completed cross-border acquisition was of Nexen, a Canadian oil firm, in 2012. Last year the buyer, CNOOC, a state-owned energy firm, wrote a chunk of it off.

About half of the deterioration in multinationals’ ROE over the past 5-10 years is explained by the slump in commodity prices, and thus the profits of oil firms, mining firms and the like. Another 10% of the deterioration is due to banks. Firms that provide the specialist services behind globalisation have also been hammered. Profits have dropped by over 50% from their peak at Maersk, a Danish shipping line, Mitsui, a Japanese trading house, and Li & Fung, a supply-chain agent for retailers.

The pain extends beyond these core industries, however. Half of all big multinationals have seen their ROE fall in the past three years; 40% fail to make an ROE of over 10%, widely seen as a benchmark of whether a firm is creating any value worth speaking of. Even at powerhouses such as Unilever, General Electric (GE), PepsiCo and Procter & Gamble, foreign profits are down by a quarter or more from their peak. The only bright spot is the technology giants. Their foreign profits comprise 46% of the total foreign earnings of the top 50 American multinationals, up from 17% a decade ago. Apple made $46bn abroad last year, more than any other firm and five times more than GE, often seen as America’s bellwether.

These figures mean multinationals are no longer achieving superior performance. The Economist has examined the record of the 500 largest firms worldwide. In eight out of ten sectors, multinational firms have expanded their aggregate sales more slowly than their domestic peers. In six out of the ten sectors they have lower ROEs (see chart 4). For American firms, returns are now 30% higher in their home market, where cosy oligopoly has become more enticing than the hurly-burly of an unruly world.

Individual bosses will often blame one-off factors: currency moves, the collapse of Venezuela, a depression in Europe, a crackdown on graft in China, and so on. But the deeper explanation is that both the advantages of scale and those of arbitrage have worn away. Global firms have big overheads; complex supply chains tie up inventory; sprawling organisations are hard to run. Some arbitrage opportunities have been exhausted; wages have risen in China; and most firms have massaged their tax bills as low as they can go. The free flow of information means that competitors can catch up with leads in technology and know-how more easily than they used to.

As a result firms with a domestic focus are winning market share. In Brazil two local banks, Itaú and Bradesco, have trounced global lenders. In India Vodafone, a Western mobile-phone operator and Bharti Airtel, an Indian multinational active in 20 countries, are losing customers to Reliance, a domestic firm. In America shale firms stole a march on the global oil majors. In China local dumpling brands are eating into KFC’s sales. A blend of measures for listed firms shows that multinationals’ share of global profits, 35% a decade ago, is now only 30%.

So much for the investors. What about the second constituency for multinationals, the “headquarters countries”? In the 1990s and 2000s they wanted their national champions to go global in order to become bigger and brainier. A study by McKinsey, a consultancy, based on 2007 data, outlined the sort of benefits they were after. Multinationals operating in America, which accounted for 19% of private-sector jobs, were responsible for 25% of private wages, 25% of profits, 48% of exports and 74% of research and development. Go them.

Citizens of nowhere

The mood changed after the financial crisis. Multinational firms started to be seen as agents of inequality. They created jobs abroad, but not at home. Between 2009 and 2013, only 5%, or 400,000, of the net jobs created in America were created by multinational firms domiciled there (although preliminary figures suggest that job creation picked up sharply in 2014). The profits from their hoards of intellectual property were pocketed by a wealthy shareholder elite. Political willingness to help multinationals duly lapsed.

As a result, the tapestry of rules designed to help businesses globally is fraying. Global accounting, antitrust, money-laundering and bank-capital rules have splintered into American and European camps. Takeovers of Western firms now often come with strings attached by governments to safeguard local jobs and plants. Two American-led trade deals, known as TPP and TTIP, that gave protection to intellectual property, have flopped. The global tribunals that multinationals use to bypass national courts have come under attack.

The deep roots of globalisation mean that trying to favour domestic companies by erecting tariffs no longer works as once it did. Over half of all exports, measured by value, cross a border at least twice before reaching the end-customer, so such tariffs hurt all alike. This does not mean that the inept or ignorant will not try them. But it does encourage the use of other avenues to try and right perceived wrongs, such as the tax system and good old political muscle.

A typical multinational has over 500 legal entities, some based in tax havens. Using American figures, it pays a tax rate of about 10% on its foreign profits. The European Union (EU) is trying to raise that figure. It has cracked down on Luxembourg, which offered generous deals to multinationals that parked profits there; it also hit Apple with a $15bn penalty for breaching state-aid rules by booking profits in Ireland, with which it had a bespoke tax deal. America, for its part, has barred big firms from using legal “inversions” to shift their tax base abroad, most notably in the case of Pfizer, a pharmaceutical company that is America’s third-largest foreign earner.

Republicans in Congress are debating changes to the tax code which would see exporters and firms bringing profits home pay less than before, while firms shifting production abroad would face levies. Meanwhile, some firms have apparently been browbeaten into outsourcing decisions about where to base factories by Donald Trump, the new American president. On January 3rd Ford, a carmaker, agreed to cancel a new plant in Mexico and invest more at home. Mr Trump also wants Apple to shift more of its supply chain home.

If these trends continue global firms’ tax and wage bills will rise, squeezing profits further. If American multinationals shifted a quarter of their foreign jobs home, at American wage rates, and paid the same tax rate abroad as they did at home, their profits would fall by another 12%. This excludes the cost of building the new plants in America.

Of all those involved in the spread of global businesses, the “host countries” that receive investment by multinationals remain the most enthusiastic. The example of China, where by 2010 30% of industrial output and 50% of exports were produced by the subsidiaries or joint-ventures of multinational firms, is still attractive.

Argentina’s government wants to draw in foreign firms. Mexico has just sold stakes in its oilfields to foreign firms, including ExxonMobil and Total. India has a campaign called “make in India” to attract multinational supply chains. An index through which the OECD seeks to gauge the openness of host countries shows no overall deterioration since the financial crisis.

But there are gathering clouds. China has been turning the screws on foreign firms in a push for “indigenous innovation”. Bosses say that more products have to be sourced locally and intellectual property often ends up handed over to local partners. Strategic industries, including the internet, are out of bounds to foreign investment. Many fear that China’s approach will be mimicked around the developing world, forcing multinational firms to invest more locally and create more jobs - a mirror image of the pressures placed on them at home.

The price of hospitality

Host countries may also become less welcoming as activity shifts towards intangible services. For the top 50 American multinationals, 65% of foreign profits now come from industries reliant on intellectual property, such as technology, drug patents and finance. A decade ago it was 35%, and the share is still rising. (It is much lower in Europe and Japan, which do not have big technology firms.) There is no serious appetite among multinationals to recreate in Africa or India the manufacturing centres they spurred on in China, which removes a reason for those host countries to welcome them. The jobs and exports that can be attributed to multinationals are already a diminishing part of the story. In 2000 every billion dollars of the stock of worldwide foreign investment represented 7,000 jobs and $600m of annual exports. Today $1bn supports 3,000 jobs and $300m of exports.

Silicon Valley’s latest stars are already controversial abroad. In 2016 Uber sold its Chinese operations to a local rival after a brutal battle. In December India’s two digital champions, Ola, a ride-hailing firm, and Flipkart, an e-commerce site, said the government should protect them against Uber and Amazon. They argued that their rivals would build monopolies, create few good jobs and ship the profits to America.

The last time the multinational company was in trouble was in the aftermath of the Depression. Between 1930 and 1970 their stock of investment abroad fell by about a third relative to global GDP; it did not recover until 1991. Some firms “hopped” across tariffs by building new factories within protectionist countries. Many restructured, ceding autonomy to their foreign subsidiaries to try to give them a local character. Others decided to break themselves up.

Today multinationals need to rethink their competitive advantage again. Some of the old arguments for going global are obsolete - in part because of the more general successes of globalisation. Most multinationals do not act as internal markets for trade. Only a third of their output is now bought by affiliates in the same group. External supply chains do the rest. Multinational firms no longer have a lock on the most promising ideas about management or innovation. Where they have enforceable patents over valuable brands they are still at an advantage, as they are in products, such as jet engines, where economies of scale are best created by spreading costs over the entire world. But those benefits are less than they were.

The lack of advantage is revealed in the amount of activity that yields little value. Roughly 50% of the stock of foreign direct investment makes an ROE of less than 10% (40% of the stock if you exclude natural-resources firms). Ford and General Motors make 80% or more of their profits in North America, suggesting their foreign returns are abysmal.

Many industries that tried to globalise seem to work best when national or regional. For some, the penny has dropped. Retailers such as Britain’s Tesco and France’s Casino have abandoned many of their foreign adventures. America’s telecoms giants, AT&T and Verizon, have put away their passports. Financial firms are focusing on their “core” markets. LafargeHolcim, a cement maker, plans to sell, or has sold, businesses in India, South Korea, Saudi Arabia and Vietnam. Even successful global firms have gone on diets. P&G’s foreign sales have dropped by almost a third since 2012 as it has closed or sold weak businesses.

It looks as if, in the future, the global business scene will have three elements. A smaller top tier of multinational firms will burrow deeper into the economies of their hosts, helping to assuage nationalistic concerns. General Electric is localising its production, supply chains and management. Emerson, a conglomerate that has over 100 factories outside America, sources about 80% of its production in the region where it is sold. Some foreign firms will invest more deeply in American-based production in order to avoid tariffs, if Mr Trump imposes them, much as Japanese car firms did in the 1980s. This is doable if you are large. Siemens, a German industrial giant, employs 50,000 in America and has 60 factories there. But midsized industrial firms will struggle to muster the resources to invest more deeply in all their markets.

Politicians will increasingly insist that companies buying foreign firms promise to preserve their national character, including jobs, R&D activity and tax payments. SoftBank, a Japanese firm that bought ARM, a British chip company, in 2016, agreed to such commitments. So has Sinochem, a Chinese chemicals firm that is buying Syngenta, a Swiss rival. The boom in foreign takeovers by Chinese firms, meanwhile, may fizzle out or explode. Many such deals, reliant on subsidised loans from state banks, probably make little financial sense.

The second element will be a brittle layer of global digital and intellectual-property multinationals: technology firms, such as Google and Netflix; drugs companies; and companies that use franchising deals with local firms as a cheap way to maintain a global footprint and the market advantage that brings. The hotel industry, with its large branding firms such as Hilton and Intercontinental, is a prime example of the tactic. McDonald’s is shifting to a franchising model in Asia. These intangible multinationals will grow fast. But because they create few direct jobs, often involve oligopolies and do not benefit from the protection of global trade rules, which for the most part only look after physical goods, they will be vulnerable to nationalist backlashes.

The seeds of something more

The final element will be perhaps the most interesting: a rising cohort of small firms using e-commerce to buy and sell on a global scale. Up to 10% of America’s 30m or so small firms already do this to some extent. PayPal, a digital payments firm, says its cross border transactions, which include activity from such multinationalettes, are running at $80bn a year, and growing fast. Jack Ma, the boss of Alibaba, a Chinese e-commerce firm, predicts that a wave of small Western firms exporting goods to Chinese consumers will go some way to reversing the past two decades of massive American firms importing goods from China.

The new, prudent age of the multinational will have costs. Countries that have grown used to global firms throwing cash around may find that competition abates and prices rise. Investors, who all told have a third or more of their equity portfolios tied up in multinational firms, could face some unpleasant turbulence. Economies that rely on income from foreign investments, or capital inflows from new ones, will suffer. The collapse in profits from British multinationals is the reason why Britain’s balance of payments looks bad. Of the 15 countries with current-account deficits of over 2.5% of GDP in 2015, 11 relied on fresh multinational investment to finance at least a third of the gap.

The result will be a more fragmented and parochial kind of capitalism, and quite possibly a less efficient one - but also, perhaps, one with wider public support. And the infatuation with global companies will come to be seen as a passing episode in business history, rather than its end.

The Economist

January 28-2017.

* * *

Xem bài có liên hệ với đề tài: click vào đây

Xem trang Kiến thức, Tài liệu: click vào đây

More in English topic: please click here

Trở về trang chính: www.nuiansongtra.net

Kiến thức, tài liệu

Kiến thức, tài liệu